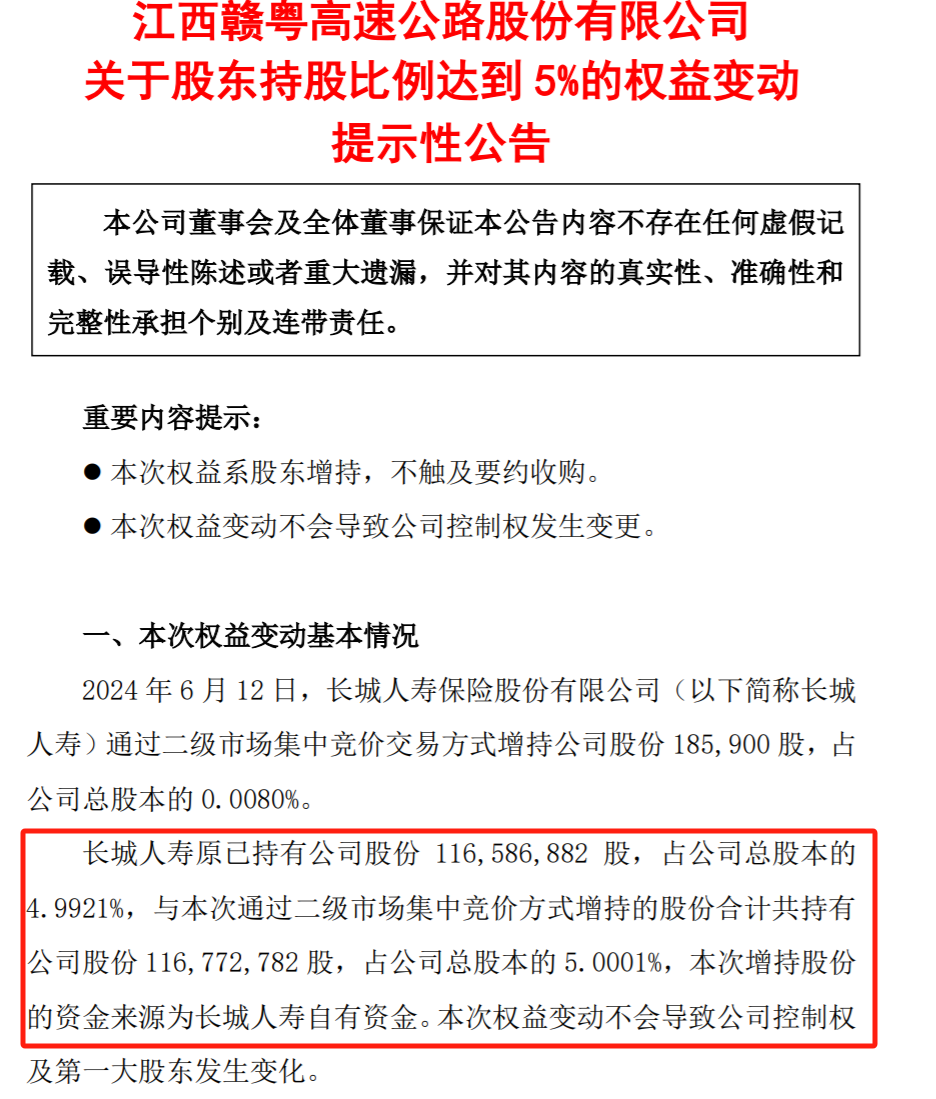

近日,险资举牌上市,再次掀起波澜。据赣粤高速6月12日发布的公告显示,长城人寿保险股份有限公司(以下简称“长城人寿”)通过二级市场集中竞价交易方式增持赣粤高速股份至5.0001%,成功实现对这家交通基建类上市公司的举牌。此举标志着长城人寿在资本市场的积极姿态。

此次举牌赣粤高速,长城人寿展现出了其高效的行动能力。自今年3月开始建仓,仅用了三个多月的时间便完成了对赣粤高速的举牌。这并非长城人寿首次在二级市场展现其“迅猛”的投资风格。在此之前,该公司已先后举牌江南水务、城发环境以及无锡银行,其增持节奏同样紧凑,且持股比例均精准控制在5.0001%。

长城人寿频繁举牌的背后,是险资入市热情的高涨以及投资策略的调整。新“国九条”的出台为险资入市提供了政策支持,鼓励其开展长期权益投资。与此同时,在利率下行、债券及非标资产收益率下滑的宏观背景下,险资需要通过配置权益资产来增厚整体投资收益,以应对负债端的压力。

值得注意的是,长城人寿此次举牌的资产与以往相比,既有相同点也有不同点。相同之处在于,这些公司均具备高股息、低估值的特征,符合险资追求稳定收益的投资偏好。而不同点则在于,这些被举牌公司的市值普遍不高,且业绩稳定,多属于行业龙头或具有垄断属性、现金流良好的企业。例如,赣粤高速作为交通基建类企业,其主营收入稳定,现金流良好,符合长城人寿对优质资产的定义。

国信金融认为,保险公司通过举牌上市公司能够实现一定的会计利润平滑,降低权益工具投资的投资收益波动。预计未来险企将进一步增持具有高分红、高资本增值、高ROE属性的资产,匹配保险行业资产端长期、稳定的需求。

此外,险资属于耐心资本,其举牌行为更是彰显了长期持有的坚定决心。因此,险资举牌不仅是金融服务实体经济理念的体现,更是对实体经济持续稳健发展的有力支持。

业内人士分析认为,历史数据显示,险资在股票和证券投资基金上的配置比例曾在2015年末达到15.18%的峰值,随后几年基本维持在12%至14%的波动区间。截至2023年底,险资对股票和证券投资基金的总配置规模已接近3.33万亿元,投资占比稳定在约12%。这表明,相较于2015年末的高点,目前仍有接近万亿规模的保险资金具备增援A股市场的潜力。