董德志 国信证券经济研究所副所长 宏观与固定收益首席分析师

2023年已经跨入收官之季,纵观中国资本市场的运行,总体表现为冲高回落态势,与年初市场投资者的乐观预期相比,二、三季度的资本市场表现相对偏弱。以股指变化来看,前三季度呈现为:一季度冲高,二季度回落,三季度盘整的态势。

上半年股指的这种冲高回落走势与经济基本面变化态势基本相匹配。伴随去年底我国防疫政策优化,并顺利度过了疫情感染高峰,今年开年以来以消费为代表的中国经济出现了一轮恢复性式增长。这带动了投资者对于资本市场的乐观预期。乐观预期可能忽略了一些客观性规律或经验,即从其他国家情况来看,疫后年份的消费往往会出现不稳定性波动,并导致经济增长出现波折。这种经济波动对于市场预期具有一定的冲击力,从而造成了资本市场的波动加大。

在一季度经济开门红后,二季度经济增速出现波折,虽然GDP增速高达6.3%,但是考虑到基数效应,二季度经济增速相较一季度出现了明显放缓,进而带动股指呈现冲高回落的局面。

但是进入三季度以来,可以观察到许多方面已经出现了积极变化。我们坚定的认为三大方面已经出现了积极变化,这包括政策有力支撑经济景气度见底回暖、股票估值优势进一步凸显以及中长期产业周期顺利更迭,产业体系进一步完备完善。

多因素回暖共振,在四季度将推动资本市场积极向好,股指有望摆脱二季度以来的低迷态势,重返稳步上升格局。

经济底已过,政策呵护有力

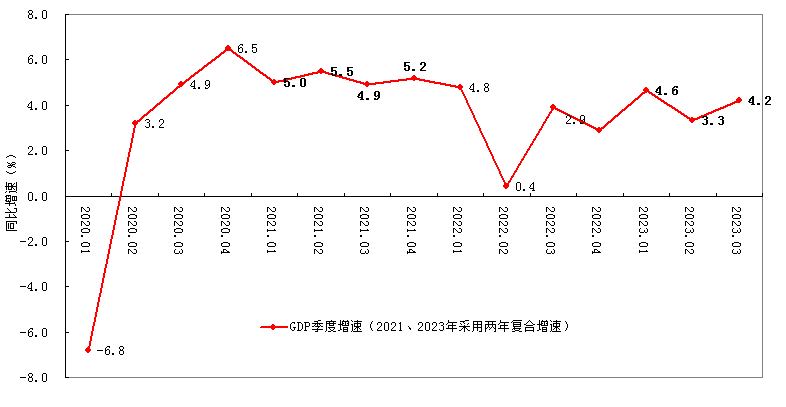

根据国信证券宏观研究团队测算,4、5、6月实际GDP的两年复合同比分别为2.8%、3.0%、4.2%,逐月上升,显示二季度整体经济动能虽较一季度有所下降,但仍处于向上修复进程中,7、8月实际GDP的两年复合同比分别为3.6%、4.3%,明显高于二季度3.3%(两年复合增速)的水平,体现出三季度以来国内经济增长稳中有升。

我们坚定的认为,2023年第二季度是本轮经济波动的底部,三季度GDP增速预计为4.5%,折合两年复合增速为4.2%(采用两年复合同比是为了剔除去年基数异常波动的影响,令比较结果更加科学、客观),比第二季度GDP的两年复合增速(3.3%)出现了明显回升。

经济摆脱二季度的低迷,自三季度以来出现回暖,这既有经济内生性复苏的原因,也离不开国内政策环境的有力呵护。

二季度以来,货币政策维持宽松态势,央行多次进行了降准降息操作。6月13日中央银行公开市场操作逆回购利率下调10BP,6月15日中期借贷便利MLF利率下调10BP,8月15日逆回购利率再度下调10BP,同期MLF利率下调15BP。9月15日中央银行下调金融机构存款准备金率0.25个百分点,释放长期流动性约5000亿元。

年初以来,财政政策持续积极发力,支持国内经济增长。2023年1-8月国内基建投资累计同比增速约为9.0%,明显高于2018-2021年的平均增速2.2%,对国内需求构成有力的支撑。

中国证监会也于8月18日表示将从六大方面来活跃资本市场,主要涉及加快投资端改革、提高上市公司投资吸引力、优化完善交易机制、激活市场机构活力、支持中国香港市场发展、加强跨部委协同。

此外,于10月11日晚间,工商银行、农业银行、中国银行、建设银行集体发布公告,其控股股东中央汇金投资有限责任公司于10月11日通过上海证券交易所交易系统增持其A股股份。汇金公司拟在未来6个月内,以自身名义继续在二级市场增持四大行股份。

中央银行、财政部、中国证监会等各部门的一系列政策措施,有效的对冲了经济下行压力,也提振着投资者信心。

在政策有力支持和经济内生性动能不断恢复的假设下,国信宏观研究团队预计2023年四季度中国GDP增速将有望恢复到5%上方,2023年全年经济增速将高于年初既定的5%的目标。

进而展望2024年,预计中国社会消费品零售总额增速有望从当前2.5%左右的水平向6%左右的名义GDP增速靠拢,从而支持国内经济运行在合理的增长区间。我们预计2024年一季度中国实际GDP增速约为4.0%左右,二季度上升至5%左右,下半年稳定在5%左右的水平,2024年全年中国实际GDP增速依然保持在5.0%附近,进一步夯实稳定增长的基础。

图1:GDP增速出现改善回暖

资料来源: Wind,国信证券经济研究所整理

A股估值优势进一步凸显

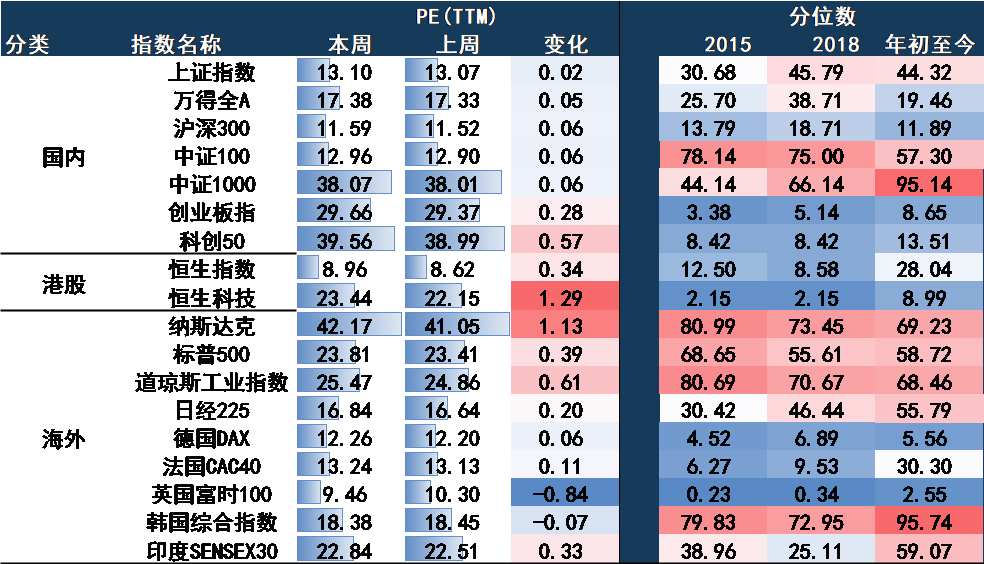

从估值角度来看,A股主要宽基指数处在全球估值洼地,具备较高的配置价值。上证指数处在2015年以来30.68%分位水平,而美国SPX指数、道琼斯工业指数、纳斯达克指数、韩国综合指数、印度SENSEX30指数各处在同期68.65%、80.69%、80.99%、79.83%和38.96%分位点。

图2:国内外主要股票指数估值对比

资料来源: Wind,国信证券经济研究所整理

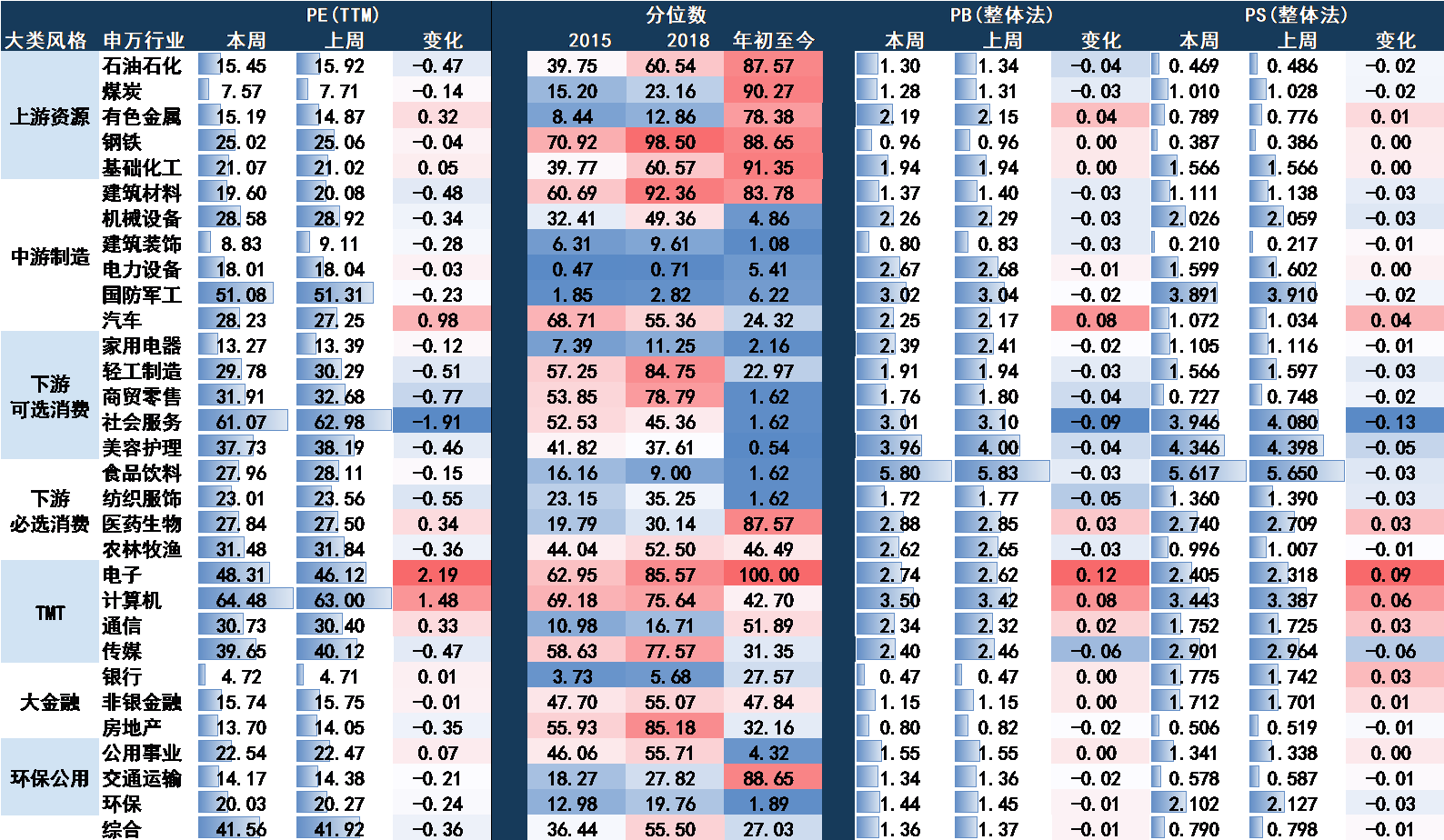

分行业来看,中游制造、下游必选消费和环保公用中细分的部分行业估值处在历史较低位置。同样以2015年为分界线,31个一级行业中有12个行业当前估值水平处在近九年的20%分位点以下,占到全行业比例的38.71%,历史序列纵向来看,多个行业已经跌到了性价比较高的配置区间。

图3:产业链上中下游、各行业估值立体对比

资料来源: Wind,国信证券经济研究所整理

现代化产业体系初具规模,提质增效实质进展

除去经济回暖、政策扶持以及估值优势外,更为重要的是经过若干年的改革与发展,我国的产业体系建设正步入快车道,这是支撑资本市场长期向好的最根本力量。

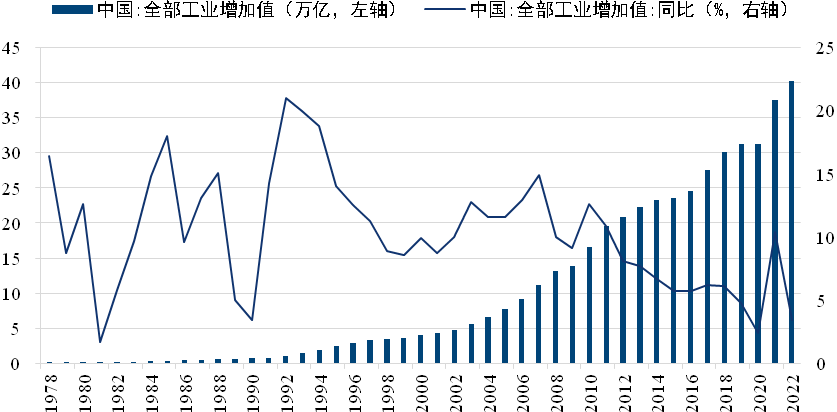

首先表现为产业规模持续壮大,产业体系更加完备健全。我国制造业增加值从2012年的16.98万亿元增加到2022年的33.5万亿元,占全球制造业比重由20%增加至30%,制造业规模连续13年居世界首位。

图4:中国工业增长不断加速

资料来源: Wind,国信证券经济研究所整理

更为重要的是产业结构实现质的提升。近年来,我国以高端制造为导向,以结构性改革为突破,持续加快产业结构的转型升级步伐,目前已涌现一批以新能源汽车、高铁、电力装备、船舶、工程机械、通信设备等为代表的优势产业,在民用客机、生物医药、高强度钢、数控机床和工业机器人等领域取得重要突破,在量子计算、量子通信、人工智能等新兴领域也形成了世界领先的研发、制造与应用能力。另外,在5G通讯、北斗、新一代核电技术等战略性新兴产业领域,以及航天、造船、钢铁、基建等传统制造业领域,中国的产业能力也都达到了世界先进水平。

这是我国长期以来坚持改革,坚持自主创新,构建现代化产业体系的重要成果,我国现代化产业体系的建设已经从量变逐渐进入到质变过程中。

“经济见底回升且政策呵护有力、A股估值优势进一步凸显、现代化产业体系建设成效从量变进入质变”这三大因素共振,不仅会在短期内稳定资本市场信心,更重要的是会推升投资者的长期预期。由此我们坚定看好资本市场,预计股票市场整体将进入上行轨道。

在策略方面,我们建议结合估值和景气度两个指标来看,筛选估值适宜同时前期超跌的行业,挖掘结构机会。根据一季报发布结束、年中报尚未披露的股价表现来看,景气度靠前但股价下行的煤炭、有色等行业在后续披露期出现过区间补涨。当前正处于三季报披露期间,股价和基本面表现差异的个股仍在酝酿结构性机会。边际改善显著的行业包括轻工制造、建筑材料、建筑装饰、有色金属等。