10月14日,市场指数表现一般,全天维持横盘震荡,截至收盘,上证综指微跌了0.10%,深证成指也只跌了0.08%,创业板指则是微涨了0.17%。盘面上来看,10月14日有色、光伏、军工、新能源车等板块表现相对活跃,地产、医药、银行等板块则出现了调整。

量能方面,10月14日两市继续缩量,合计成交金额依然不足9000亿元。从本周市场交易额来看,市场十月份的热度可能并不十分活跃,后续市场整体或依旧延续震荡整理的态势,可以瞄准优质的投资赛道,采用分批逢低买入的方式进行参与,静待结构性行情的到来。

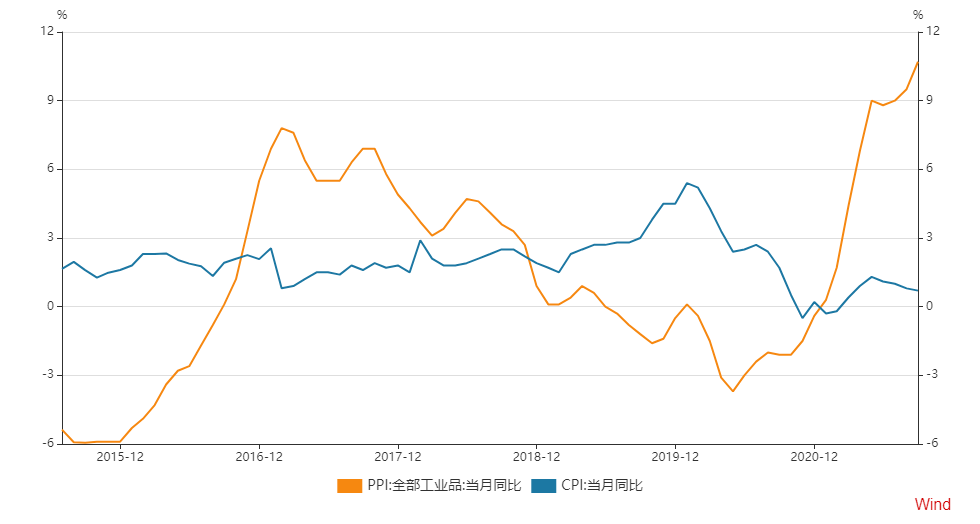

先让我们来关注一下昨晚出炉的9月宏观经济数据。

首先是CPI和PPI数据。9月,我国PPI同比上涨10.7%,涨幅较8月上升1.2个百分点,创1996年10月国家统计局公布该数据以来的新高。自5月以来,PPI同比增速几乎都保持在9.0%以上的高位,持续时间之长实属罕见。而全球大宗商品涨价以及国内实施的能源消耗总量和强度双控政策,是导致此轮PPI持续攀升的主要原因。财信证券首席经济学家表示,后续环保限产等供给约束将继续对价格形成支撑,四季度PPI高位震荡的概率仍偏高,但考虑到国内经济动能边际趋缓,加之翘尾因素较快降低,预计年底PPI将小幅回落。

相比PPI的火爆,CPI则表现得疲软乏力。9月,CPI同比上涨0.7%,较8月小幅回落0.1个百分点,连续四个月下滑。据统计数据显示,9月食品价格同比下降5.2%,降幅比上月扩大1.1个百分点,影响CPI下降约0.98个百分点,这其中,猪肉价格下降46.9%,降幅扩大2.0个百分点,是拖累CPI的最主要因素。此外,国内疫情对服务业影响大,以及内需不足情况下,企业成本压力向终端传导效率不高也是拖累CPI的因素之一。财信证券首席经济学家表示,随着国内新冠疫情得到有效控制,服务业逐渐恢复,核心CPI可能会逐步回升,但猪肉价格压制作用和消费需求不强的问题仍然存在。整体上看,年内CPI仍将温和增长。

其次,是信贷和货币数据。另外9月社会融资规模增量为2.9 万亿元,比上年同期少增 5693 亿元。社融同比少增主要有两方面原因:其一,净融资 8109 亿元,同比少 2007 亿元,虽然今年 9 月政府债券发行放量,但由于去年政府加速发行专项债券与抗疫特别国债,去年的高基数效应是本月政府债券净融资同比减少的重要原因;其二,对实体经济发放的人民币贷款增加 1.66 万亿元,同比少增 2400 亿元,对实体经济发放的人民币贷款同比少增主要是因为居民与企业的中长期贷款同比少增导致。

9月M28.3%,增速比上月末高0.1个百分点,比上年同期低2.6个百分点,M1同比增长 3.7%,增速分别比上月末和上年同期低 0.5 个和 4.4 个百分点。据北大国民经济研究中心分析,虽然居民信贷增速下降、企业中长贷款回落导致的派生存款能力下降拉低了 M2 同比增速,但本月财政存款减少5031亿元,对货币创造形成贡献,拉升了M2同比增速。

回到盘面,10月14日有色板块表现活跃,有色60ETF(159881)10月14日上涨了2.39%,成交金额超2000万元。在10月14日的期货市场上,沪锌主力合约早盘就封死在,大涨7.98%,创2018年3月以来新高。另外,沪铜主力合约10月14日也是大涨3.32%。

有色60ETF(159881)日K线图,数据来自于WIND

消息面上,9月以来,欧美天然气、动力煤等价格纷纷飙涨至历史新高,加之冬季供暖季的到来,全球能源危机愈演愈烈。在欧洲电力节节攀升的情况下,全球精锌冶炼巨头企业Nyrstar突然宣布将对其三家欧洲冶炼厂的产量进行削减,幅度高达50%,以应对不断飙升的电力成本。

展望后市,中信期货认为,近期海外天然气和煤电价格飙升,国外锌冶炼成本走高可能会影响产量,同时国内广西、云南、湖南省冶炼端限电影响量较大,预计锌锭供给偏紧。但是从需求端来看,镀锌、氧化锌和锌合金受限电影响也较大,短期来看供需两端双弱格局难改。目前冬季采暖期能耗双控形式依旧严峻,能源紧张之下锌价短期内或仍将维持偏强运行。

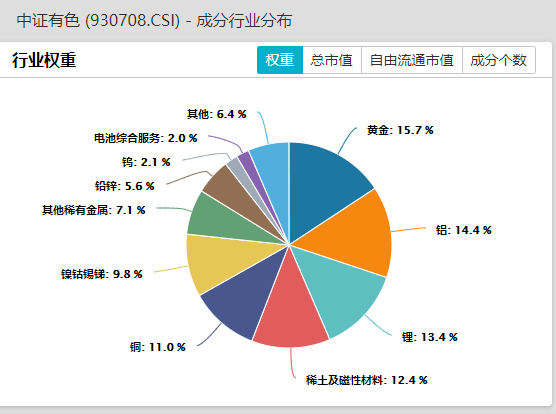

对于有色60ETF(159881)而言,从跟踪的中证有色指数的成分行业分布可以看到,工业金属(包括铜、铝、锌)和稀有金属(锂镍钴等)的占比都比较高,无论是工业金属的价格走强,还是稀有金属的价格走强,对有色60ETF的表现都会形成利好,例如此前7月至9月期间的上行更多依赖于稀有金属和铝价的驱动,而10月14日的上涨则仰仗于铜、锌价格的走强。除了工业金属和稀有金属两大块之外,可以看到贵金属也占有一定的比重,因此未来金价的上行也会对有色60ETF的走势产生积极影响。

中证有色指数行业分配情况,数据来自于WIND

继昨日大幅上涨之后,10月14日新能源板块继续表现强势。光伏50ETF(159864)收涨2.1%。消息面上,整县屋顶光伏推进进程加快。表示,受益于风机大兆瓦机型推广加速,叠加零部件价格回落,风电成本下降进度超预期,平价项目收益率有望稳定在7%-9%,“十四五”期间国内风电年均装机有望超50GW。此外在“碳达峰”、“”的目标下,中国将持续推进和能源结构调整,大力发展可再生能源,在沙漠、戈壁、荒漠地区加快规划建设大型风电光伏基地项目。

光伏50ETF(159864)日K线图,数据来自于WIND

我们在《老能源10月14日暂熄火,新能源接棒》中给大家分析过,我国发展光伏拥有天然优势,发达的制造业产能将为光伏的发展助力。在“碳中和”之下,光伏“平价时代”的临近将助力光伏成为“碳中和”主力。因此,尽管短期存在一些波动,估值消化可能仍需一段时间,但从中长期配置的角度来看,光伏50ETF(159864)依然是可以优先考虑的标的。

目前来看,可以继续坚持以资源周期+科技成长来进行应对,配置上可以更加侧重于科技成长,如果新能车(159806)、光伏50ETF(159864)、芯片ETF(512760)、军工ETF(512660)。另外资源周期自身的逻辑其实也没有产生任何变化,只是8月下旬以来涨幅过大,有内生调整的需求,也可以分批逢低逐渐布局钢铁ETF(515210)、煤炭ETF(515220)、有色60ETF(159881)、化工龙头ETF(516220)。

此外,短期ETF(512290)和医疗ETF(159828)受集采等较大,目前或还处于左侧行情。但长期来看,是A股的,往往找不到太多好的买点。历史上看受到政策性打压往往是阶段性的好买点。并且生物医药中的生物创新药、CXO,医疗中的创新器械和也受益于国家限制仿制药和低端器械价格,鼓励医药领域创新的理念。在老龄化和居民收入提升的预期下前景广阔。

风险提示:

投资人应当充分了解定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF/,都是属于较高预期风险和预期收益的品种,其预期收益及预期风险水平高于、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

营业执照公示信息

营业执照公示信息