在“跌跌不休“近3个月后,医药主题基金终于在近期有所回暖。

上海证券基金评价研究中心数据显示,在2021年9月13日~9月17日这一周内,医疗健康主题基金的收益率在所有板块中位居第一。

上海证券基金评价研究中心表示,医药健康主题基金此前表现较为低迷,但近三期无论收益率或排名都持续提升,收益率上升至第一。食品饮料主题基金则呈现周期波动的特点,长期以来收益处于中下游,但不乏优异表现,本期(9月13日~9月17日)在市场普遍下跌中排名上升,位居第二。

这是医药基金触底反弹的信号吗?

政策和基本面双重压力

对于医药基金来说,用“冰火两重天“来形容今年上半年和下半年可谓恰如其分。

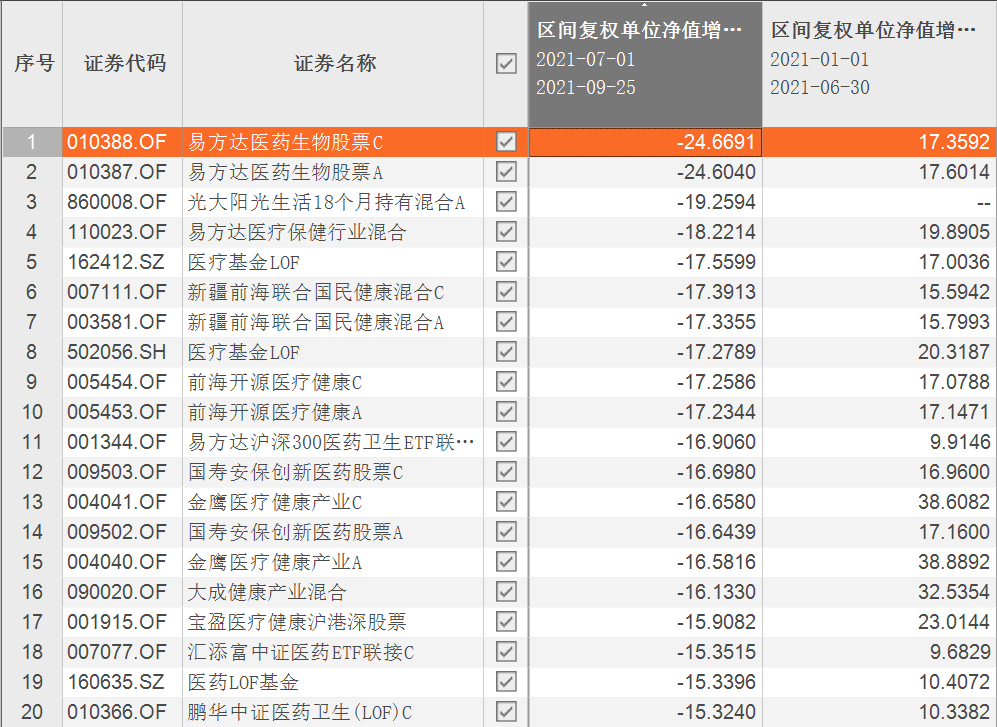

Choice数据显示,全市场总计167只医药主题基金,今年上半年算数平均回报率为18.32%;而从下半年开始,截至9月25日,上述167只医药主题基金算数平均回报率仅为-10.44%。

其中多只医药基金,上下半年的收益率呈现出完全不同的曲线。

比如易方达医药生物股票(010388.OF)今年上半年回报率达到了17.36%、而下半年回报率仅为-24.67%;金鹰医疗健康产业(004041.OF)今年上半年回报率达到了38.61%、而下半年回报率仅为-16.66%。

医药板块的“黑天鹅”首先是从CRO板块飞出来的。7月2日,国家药品监督管理局药品评审中心(CDE)发布了《以临床价值为导向的抗肿瘤药物临床研发指导原则》的征求意见稿。该意见稿的发布引起了二级市场资金的担忧,7月2日,CRO概念股就已经出现大跌调整,药明康德(603259,股吧)当日收盘大跌超7%,康龙化成(300759,股吧)大跌近9%,泰格医药(300347,股吧)大跌超6%。

Choice数据显示,7月2日当天,共有95只基金净值大跌超5%(份额分开计算),其中超九成基金是医药主题基金。具体来看,东吴智慧医疗量化混合C净值下跌6.28%,中信建投医改C净值下跌6.27%,中信建投医药健康混合C净值下跌6.17%,信达澳银医药健康混合净值下跌6.09%,光净值跌幅超6%的基金就多达10只,且全部是医药和医疗等相关主题基金。

集采传闻自然也影响了部分医药股股价。

7月30日安徽省医保局发布通知,开展2021年度全省乙类大型医用设备集中采购工作。迈瑞医疗(300760,股吧)(300760.SZ)股价闻声下跌,当日跌幅超过8%,此后的4个交易日累计跌超10%,市值蒸发超500亿元。

除了集采压力,恒瑞医药(600276,股吧)还受到业绩不达预期的拖累。公司上半年实现归母净利润26.68亿元,同比增长0.21%,结合一季报数据计算,公司今年第二季度实现归母净利润11.71亿元,同比降低13.03%,这也是近十年来公司唯一一次归母净利润出现两位数百分比降幅。

利空或已出净

广东展富资产总经理钟海波对记者表示,有两大原因促使医药板块触底反弹,一是股价跌到底部后的触底反弹;二是,集采预期已充分反映,未来创新药领域或引导板块走出低迷。

Wind数据显示,目前中证医药100指数低于近三年均值。

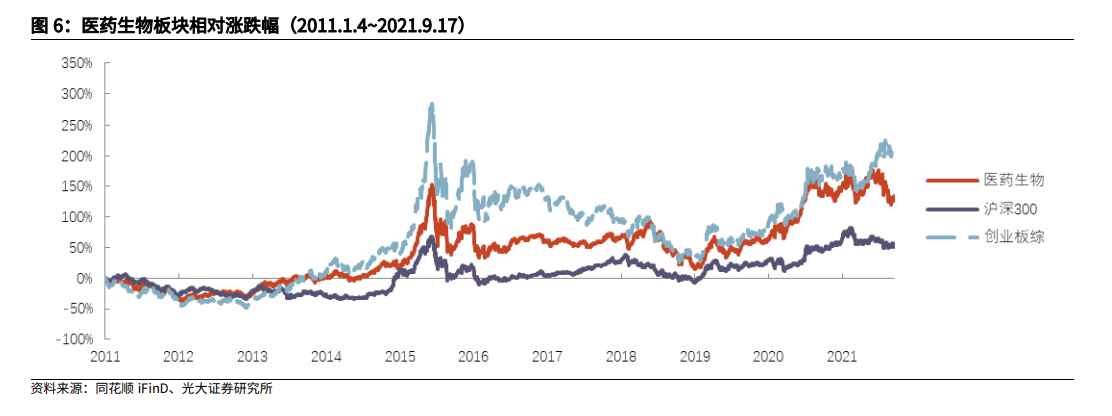

光大证券研报认为,从估值角度来看,2019~2020年医药板块的估值(PE-TTM)呈现持续提升的态势,在2020年中一度突破50x,随后发生了板块估值的震荡下修。

目前医药板块估值已经在32x左右,低于历史均值(2011年以来均值为37x、2016年以来均值37x、2019年以来均值为38x),而历史上板块的估值最低点约在25x左右。

光大证券认为板块估值继续下行的空间已经不大,且于上周(9月13日~9月17日)迎来小幅反弹,医药再次进入布局的时间窗口。

此外,相关集采政策落地后,市场发现保留了企业的合理利润空间,同样也是近期医药板块反弹的原因之一。

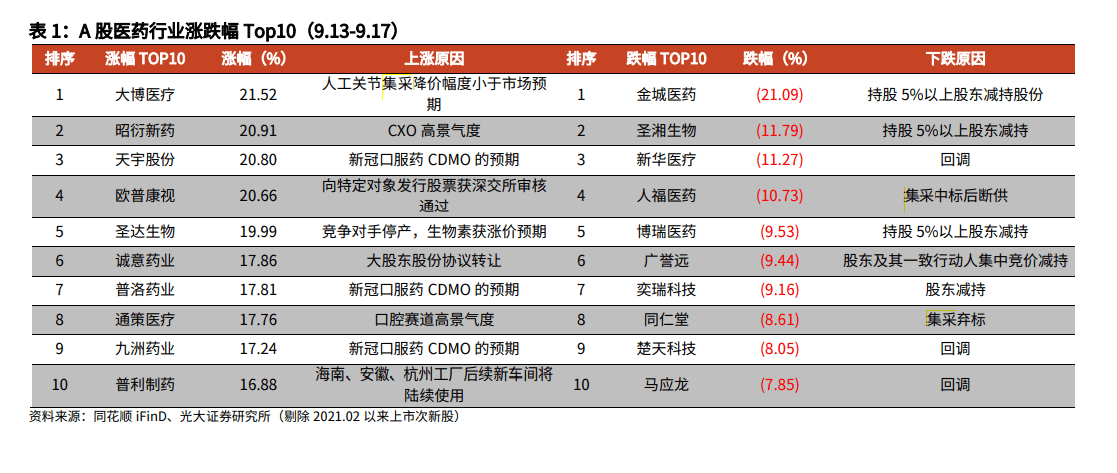

9月14日,天津市医药采购中心公布国家组织人工关节集中带量采购拟中选结果。本次共有48家企业参与集采,44家中标,中标率达92%。

光大证券认为,本次人工关节集采平均降幅约为82%,好于预期,国产骨科龙头的集中度有望进一步提升。

此次集采对初次置换人工全髋关节、初次置换人工全膝关节各分为A、B两组进行竞价,采购需求大、供应能力强、产品材质好的企业被分入了A组,其他企业被分入B组,部分企业AB组均入围。由于此次中标率超过70%,A组中仅需淘汰1~2家企业,且A组总意向采购量的85%。

所以本次中标价格的降价幅度相较此前冠脉支架价格降幅有所减少,在患者和医保局受益的同时,保留了企业的合理利润空间,主要挤压了经销商的利润空间。

光大证券认为,本次骨关节集采对国产骨科龙头企业的股价产生积极影响,9月14日~9月17日4个交易日,爱康医疗与威高骨科的涨幅分别为31.07%和30.22%。本次人工关节集采或将成为“集采一定对上市公司股价产生消极影响”的转折点,“谈集采色变”的医药时代或将进入尾声。

磐安投资合伙人邱晓刚认为,周期股的松动,给医药股反弹提供了机会。

光大证券研报总结道,随着煤炭钢铁等周期板块阶段性见顶,骨科集采落地带来的政策筑底,医药生物板块迎来资金回流,进入布局窗口。

从近十年历史数据来看,医药板块每次经历股价下挫后,都会迎来相应反弹。

一次在2015-2016年,第二次下跌在2018~2019年,但股价均在下挫之后迎来反弹。

光大证券研报表示,2015~2016年大跌后,医药板块由于终端刚需强劲,业绩确定性强,其优良的基本面开始受到投资者的关注,成为优秀的配置选择方向。

而2018~2019年大跌后,优质细分赛道的大龙头开始崛起,恒瑞医药、迈瑞医疗、药明康德、爱尔眼科(300015,股吧)、长春高新(000661,股吧)、智飞生物(300122,股吧)等成为投资者持续聚焦的核心资产,在2019~2020年期间,医药生物指数明显跑赢沪深300、创业板综,成为在二级市场获取超额收益的优质赛道。

营业执照公示信息

营业执照公示信息