隔夜,美股强势反弹,道指大涨1.76%,结束5连跌,创下3月以来最大单日涨幅。VIX恐慌指数在上周五大涨16%之后大跌13.5%,回到了一个看似并不恐慌的正常水平。

上周美股狂泻不止,让美联储坐立不安。22日,鲍威尔又出来安抚市场:美国通胀最近数月已经显著上扬,通胀料将朝着美联储的目标回落。同时,还强调,美国经济有望在2021年出现最近数十年来最快的增速,经济活动和就业人口已经继续走强。

鲍威尔老调重弹:我们经济很好,高通胀是暂时的。他不厌其烦安抚市场,还是有一定效果。大家都知道,美联储政策目标是通胀和就业,并不包括维稳市场,但现在安抚维稳市场的频次越来越高,也一定程度上说明了当前处于历史高位的金融市场并不稳定,存在大幅动荡的风险。

有人说,现在的市场看似平静,却在酝酿一场风暴。

1放水VS收水

上周四议息决议,不少投资者认为美联储只传达了较为明显的货币转向信号,但并没有发生真正的改变,因为QE和基准利率都没动,而上调超额准备金率(0升至0.05%)和逆回购利率(0.1%升至0.15%),只是技术上的修正,并没有什么实质性影响。

如果你能理解美国货币市场的运行机制,应该知道这样一个公式:隔夜逆回购利率(O/N RRP)也就是说,我们平常经常听到、接触到的联邦基准利率上线是IOER,下线是O/N RRP。

名义上,美国联邦基准利率为0—0.25%。在议息决议之前,实际利率为0—0.1%——下线是逆回购利率0,上线是超额准备金率0.1%,实际成交利率的中位数为0.06%。

那么,问题来了,美联储此次为什么会提高两大利率呢?

从今年3月份开始,极度泛滥的市场资金无处可去,涌入短端资产,包括短期国债和逆回购市场,不断压低利率,下跌至0,甚至往负利率去演化。不过,一旦有效跌成负利率,美国金融市场将爆发严重的危机,因为背后涉及到数百万亿的金融衍生品。

好了,美联储现在把两大利率抬升5个基点,又多了5个基点的缓冲,暂时缓解了货币市场的饥渴和可能发生的危机。

不过,美联储出手两大利率后,实际联邦基准利率变成了0.05%—0.15%之间波动,改变了美联储实际基准利率范围,而名义利率依旧为0—0.25%。

为什么提升逆回购“地板”利率,实际利率也会相应提高呢?因为隔夜逆回购是二级交易商把资金借给美联储,获得一个保底无风险的回报,这个保底回报利率都抬升了5个基点,那么回购市场但凡低于0.05%的交易就没办法成交了。

议息决议之后,短期3月国债利率快速上升至0.038%,现在已经飚到了0.051%,创下4个月以来新高,而此前利率范围已经低至0.01-0.025%的水平了。

另外,其余几个货币市场(回购市场、商业票据、定期存单等)的利率全面走升,联邦基准利率也从成交中位数的0.06%抬升至0.1%左右。

可见,美联储嘴上说没加息,但实际上已经“变相”加息5个基点。

美联储宣布提升5个基点,成为了美国货币市场基金的救生圈。一夜之间,7560亿美元疯狂涌入逆回购市场,增幅将近30%,再度刷新5840亿美元的历史最高记录。

美国逆回购跟中国恰好相反,机构们把钱借给美联储,后者为机构提供一个保底回报率,最终实现的结果是美联储收回了流动性。创记录的资金涌入逆回购市场,相当于一台超级抽水机疯狂从市场抽水。

这令美联储的处境越来越尴尬:美联储一边还在不断向市场注水(继续1200亿QE),而另一边逆回购又在疯狂抽水。

这会导致严重的资金空转:美联储扩表放水——一级交易商、华尔街大行——美元洪水漫过大行们(资产负债表已达上限)涌向货币市场——通过逆回购收水回到美联储。

这也说明了,美联储的QE政策基本已穷途末路,一边放,一边收,导致严重的资金空转,对于实体经济的刺激已经边际大幅趋缓。并且这个恶性循环,还会助推通胀。

终结这个游戏,死穴就在高通胀迫使美联储以超预期的速度收水,打破循环。一旦如此,恐将会引发金融市场的动荡,乃至崩溃。

2再攀高峰?

当前,全球金融市场面临的问题是,美元流动性拐点的问题。虽然中国早早从去年下半年就扭转货币收紧流动性,但不可否认的是,美联储的此前的超级放水,才是驱动全球金融市场之根本。

美股上周五暴跌,亚太市场周一普遍大跌。而隔夜美股反弹,亚太又强势反弹。比如,日经225今日大涨3.12%,而周一刚刚大跌3.3%。但A股跟随效应并没有那么强,主要是货币节奏不一样,自身演绎的逻辑也有所区别。

6月17日以来,创业板指走出4连阳,大涨5%,基本修复端午劫的“大坑”。但创业板是成份指数,只追踪了100家公司,并不太能准确反映市场的真实情况。对我自己而言,更喜欢观察沪深300、上证50指数的表现。

沪深300最近4个交易日累涨0.82%,上证50反而下跌了0.62%。可见市场震荡萎靡,表现较为撕裂。

欧美股市处在绝对历史高位,有点摇摇欲坠,尤其是在美联储转向货币政策的大背景下。A股呢,当前的位置并不算太高,泡沫也不算大,下半年会不会休整片刻,再攀年前高峰呢?

5月,中国社融增速仅为1.92万亿元,低于市场预期的20023亿元。社融保持较快的下降幅度,比去年同期仍然减少1.92万亿元。这意味着需求端将进一步疲弱。要知道,金融宏观数据大致领先实体经济半年,可见下半年的经济增长压力会越来越大。而市场并没有完全定价。

这从5月份披露的经济数据也能看出一些端倪——全面不及预期。

前5月,固定投资同比增长仅为15.4%,不及预期的17%,两年复合增速仅为4.2%。从5月当月的两年复合增速看,房地产投资从10.3%下滑到9.0%。基建投资从3.8%下降到3.4%,连续第二个月下滑。

社会消费虽继续恢复,但表现仍然弱势。5月消费总额同比增长12.4%,低于预期的14%。前5月,销售总额平均两年增速仅为4.3%,远远低于疫情之前的8—9%的水平。

而出口对中国经济的拉动逐渐减弱,内需无论从基建(地方政府债务严监管)、房地产(对银行、开发商、个人的整体性约束)、消费层面都缺乏有力承接,下半年中国经济增加压力会更大。

下半年开始,随着疫情期间特殊性的消失,市场对于基本面的预期,也会相应往下修正。

流动性方面,易紧难松。上周末,部分大额存单利率下降,被传谣成全面降低存款利率,而真实情况是调整存款利率的加点模式,有升有降罢了。

现在,全球面临流动性的大拐点,中国早早率先收水,这个时候也不可能全面降息,否则会导致一系列的严重后果。反而,我们应该考虑美联储迫于通胀压力,以更快的速度收水导致风险资产动荡的问题。

综上,下半年市场将会面临更大压力。对于散户而言,投资会比较难做,我们要有心理准备。

3尾声

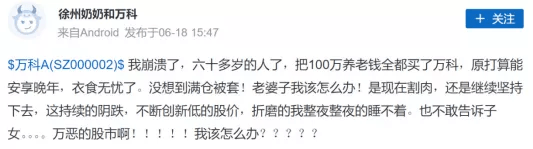

最近,A股市场4绿——海螺绿、平安绿、格力绿、万科绿,让持有多头头寸的朋友非常难受。股价持续下跌,谁能一直扛得住呢!

另一边,以通策医疗为首的大医疗板块,持续暴涨,拿下历史新高。而3个月前,人神共愤。

下半年,撕裂、分化应该会是常态。并且,我们会面临较为艰难的投资环境,一方面是国内基本面向下修正,另一方面流动性易紧难松。还有,接下来美联储面临高居不下的通胀,超预期收水的可能性不小。对于我们而言,尤其要警惕估值奇高的板块与个股。

营业执照公示信息

营业执照公示信息