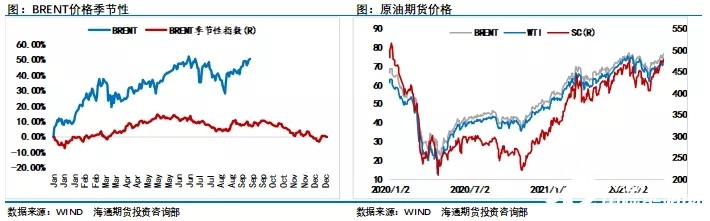

本周,原油价格继续大幅上行,在中秋节假期油价短暂走弱之后,布伦特价格攻破一个又一个压力位,布伦特11月合约在周四晚间突破77美元/桶,再次回到前高的位置,这一波能否继续突破,将决定油价是否会摸向80美元/桶。而在这波油价上行的过程中,寒冬的预期以及化石能源的大涨起到了相互促进的作用,不仅仅是原油价格维持强势,就连天然气和国际煤炭市场都有不错的表现,尤其是最近投行和原油大贸易商对于未来价格预期的言论,更是强化了这种市场上行的格局。因此,市场在交易基本面的同时,也在交易投行对于未来的预期。

高盛表示,若今年北半球冬季冷于往常,预计油价将达90美元/桶,高盛大宗商品研究全球主管Jeff Currie称,如果事实证明今年北半球冬季比通常情况更寒冷,油价就可能飙升至90美元/桶。这比高盛当前的预测高10美元/桶。与此同时,在全球原油产量受限的情况下,欧洲天然气供应紧张将导致石油需求上升。因供应紧张伴随需求激增,天然气价格的上涨没有减弱迹象,“特别是在美国以外”, 供应链压力已经大到承受不起任何类型的中断。

国际大贸易商Vitol也表示,80美元/桶对于油价并不困难。由于以天然气为代表的能源短缺推动其他燃料的需求,今年冬季全球石油需求将进一步攀升50万桶/天。Vitol首席执行官Russell Hardy表示,受天然气价格走高提振石油需求等因素影响,油价很有可能升破80美元/桶,这可能迫使OPEC+产油国向市场增加更多的供应量。

对于天然气,花旗表示,如果冬天特别寒冷,天然气价格可能飙升至100美元/百万英热。欧洲液化天然气库存季节性下降,中国需求激增,以及从俄罗斯到尼日利亚的供应限制,导致在北半球冬季来临之前,各方竞相争夺发电原料,导致液化天然气价格飙升。花旗分析师在报告中表示,未来几周和几个月,全球天然气价格可能会继续呈抛物线走势,需求强劲和供应不足导致市场急剧收紧。任何意外的需求激增或供应中断都可能推动价格进一步上涨。天然气价格飙升对其他燃料的连锁反应也比最初想象的更为广泛。改用液化石油气供暖将影响石脑油和汽油,增加煤油的使用将影响航空燃料和柴油价格,而燃料油将在发电中发挥更大的作用。

从市场目前交易的逻辑来看,寒冬的预期支撑了化石能源的强势,因此预期是否会变成现实也就决定了未来能源价格是否会继续强势。不过,随着天然气价格的高涨,英国已经出现了部分天然气贸易商破产的消息,价格的高位同时也抑制了部分市场需求。虽然俄罗斯的北溪二号项目有所进展,但何时能够完全启用还是未知数,倘若能够启用,那么欧洲缺气的市场格局将会得到极大的缓解。但我们也要考虑到,北溪二号的开通并不只是市场行为,更是欧洲、俄罗斯和美国博弈的政治筹码,这就给输气工程的启动增添了不确定性。

除了天然气和原油市场之外,全球煤炭价格也水涨船高。欧盟统计局数据显示,7月份欧盟27国煤炭进口量为500万吨,同比增加35%,环比增长29%,主要是受该地区燃煤发电量增加带动。由于今年冬季西北欧地区煤炭消费预期强劲,加之天然气供应收缩,业内人士预计今年年底甚至明年第一季度该地区煤炭进口量仍将保持高位。数据显示,欧洲ARA三港煤炭库存目前已降至410万吨,较上年同期减少160万吨。港口库存下降表明,在海运煤供应紧缺的大环境下,欧洲地区煤炭进口供不应求。全球范围内的煤炭紧缺使得石油、天然气、煤炭三大化石能源的走势息息相关。最新数据显示,欧洲ARA港动力煤现货价格上涨至175美元/吨,纽卡斯尔动力煤现货价格上涨至188.42美元/吨,均已接近2008年的历史最高点。

高价格抑制需求,国内动力煤价格上涨之际,国内限电已经在进行,在全球经济尚未完全恢复的情况下,市场并不能完成承受如此高的成本。因此,虽然市场在预期寒冬,但这始终是尚未证实的逻辑,一旦俄罗斯北溪二号开通,或者高价格开始对需求产生副作用,那么化石能源终将会迎来一波降温。综合评估,当下对油价维持谨慎乐观评估,但对于未来而言,走高的油价将进一步加剧市场的不确定性。

原油需求并未明显降温

从需求端来看,当前的原油市场仍然不算很差,尽管中国在收紧配额,但是从8月份的进口数据上来看,进口开始恢复。同时从加工量上来看,8月份的数据相较于2017年至2019年仍然维持在很高的位置,当前的加工量水平也维持在2020年的高位附近。这表明,中国的国内需求暂时没有太大问题。

同时印度8月份的数据也比较好,汽油的消费量超越了历史同期水平,只不过柴油目前的销量仍处在较低的区间,这主要是由于疫情的干扰影响到了印度国内工业的需求。EIA的数据也表达了同样的观点,目前来看,EIA对于未来需求的增长预期仍然比较乐观。因此,在需求端向好、供给端不能够快速恢复的情况下,原油价格也就自然有了维持高位区间的条件。

如果市场真的出现了预期的寒冬,那么对于原油需求仍将有促进作用,在当前能源价格都比较高的情况下,很有可能会出现原油初级产品的替代效应。这也就意味着原油的需求可能会在当前预测的基础上进一步提高。这对于供给端的要求也就越来越高,当前受飓风影响下,美国产量没有完全恢复,同时OPEC也在管控着产量的增长,这将会进一步加剧供给紧缺的程度。

从这一层面上来讲,如果需求端真的超过预期,供给端再次出现较大的缺口,那么不排除OPEC可能会在某一次会议上突然大幅提高其原油增产的限额。目前OPEC仍将调节市场平衡作为第一要务,而不是将价格推升至较高的位置,所以在这种情况下,OPEC自然也就有了增产的动力,这也是我们需要密切关注的。

全球库存水平降至低位

其实,现在的主要问题仍然在于美国库存端。从本周公布的EIA数据上来看,美国原油产量和炼厂需求都在恢复。数据显示,美国原油产量增长了50万桶/日,不过这一产量的增长不仅仅是受到飓风影响,产量的恢复也包含了自然增长,毕竟在如此高价位的情况下,早已覆盖页岩油成本,当前位置开采可谓获利颇丰,所以未来美国的原油产量仍将进一步恢复。但是,从需求端上来看,美国即将进入炼厂开工率的拐点,这就意味着美国需求可能会走弱。

现在市场的焦点在于库存端,美国原油库存已经连续七周大幅下滑,不管从美国原油库存年增幅上来看,还是从美国全口径库存的走势上来看,当前库存下降的速度可以将原油价格维持在高位。这也就意味着,市场需要等到美国库存迎来增长的拐点,才有可能使价格走弱。

现在不仅仅是美国的库存,全球各国的原油库存都出现了比较明显的下滑。从岸上库存来看,全球岸上原油库存下滑明显,中国的岸上原油库存亦是如此。但我们知道,中国和美国的国家储备原油轻易不对外释放,即便是释放可能也比较缓慢。这也就意味着,除去中国和美国的国家储备库存以外,其他区域可供使用的原油库存可能并不是很多,并且库存水平也处在历年以来的最低点。有蓄水池功能的原油库存处在低位,将会加剧供需失衡的影响,同时也将会放大市场的主要矛盾。

全球的浮罐库存也是如此,近期明显能够感受到下降速度加快。所以从库存端来看,库存如果不迎来拐点,那么原油价格将会继续维持强势,而在需求端预期比较好的情况下,库存要出现拐点,那就只能靠供给端来发力。目前美国产量恢复虽然在进行,但速度比较缓慢,市场似乎只能够期待OPEC大幅提高产量,以应对当前库存快速下滑的局面。

近期原油价格的上行,不仅得到了基本面的支撑,也得到了现货市场和宏观层面的支撑。从月差的角度来看,油价上行也伴随着月差的上行,这是现货市场相对较好的表现之一。另外,近期美元指数波动比较剧烈,美元指数的下行也给了原油市场多头一定的动力。

短期来看,由煤炭、天然气和原油三大化石能源价格仍在相互促进,我们在观察原油价格走势的同时,也要观察另外两个化石能源价格的走势。从最近的价格表现来看,天然气和动力煤仍没有回调的迹象,但如此高的价格也面临更大的回调风险,如果这两个品种的价格出现弱势,那么也会给原油市场带来一丝悲观情绪。因此,在市场未出现明显趋势的情况下,建议投资者谨慎操作。

营业执照公示信息

营业执照公示信息